Агрегатор партнерских программ Pampadu регулярно сотрудничает с риелторскими компаниями, частными агентами по недвижимости, оценщиками и брокерами. На нашем сайте постоянно появляются предложения, которыми могут воспользоваться новые партнеры.

Налог с продажи недвижимости – это один из вопросов, интересующих многих продавцов жилья. Сотрудники сервиса Пампаду собрали исчерпывающую информацию по этой теме и подготовили краткое руководство для риелторов.

- Правила начисления налога на продажу имущества в 2023 году

- Расчет НДФЛ при имущественных операциях

- Льготы для дольщиков

- Льготы для семей с детьми

- Как подсчитать сумму НДФЛ

- Вычет за счет расходов на изначальное приобретение жилья

- В каких ситуациях налог с продажи не начисляется

- Как снизить налог на продажу недвижимости

- Начисление НДФЛ с продажи квартиры в различных ситуациях

- Как применить вычет при подаче декларации

- Какие возможности для риелтора открывает ипотечная недвижимость?

Правила начисления налога на продажу имущества в 2023 году

Ежегодно в налоговом законодательстве появляются некоторые изменения. Не стал исключением и 2023 год. Например, был введен новый бланк документа 3-НДФЛ. Доходы, полученные в 2022 году, необходимо было отобразить в декларации этой формы и до 15.07.2023 уплатить налоги по ней.

Отчитаться по сделкам продажи собственности, заключенным в 2023 году, налогоплательщикам предстоит в следующем году. Но подавать 3-НДФЛ придется не всем. Рассмотрим, как правильно посчитать налог, и кто освобожден от предоставления и оплаты декларации.

Расчет НДФЛ при имущественных операциях

Доходы от реализации недвижимости не нужно отображать в декларации, если она была в вашей собственности больше установленного минимального периода. В зависимости от условий приобретения собственности этот срок считают равным 3 или 5 годам.

Если же минимальный период владения недвижимым имуществом не выдержан, но прибыль от его продажи составляет не более 1 млн. руб., то он также не подлежит декларированию. Для остальных категорий имущества (автомобилей, гаражей и прочего) установлен вычет в сумме 250 тыс. руб. Им можно воспользоваться как для компенсации стоимости единого объекта, так и для нескольких отдельных.

Если же ваша прибыль от продажи имущества больше, чем сумма вычета, то декларацию на доходы придется представить в налоговую инспекцию.

Льготы для дольщиков

Льготное налогообложение предоставляется также лицам, продающим жилую собственность, купленную по договору долевого строительства (ДДУ). Сюда относятся не только приобретающие жилье от застройщика, но также участники ЖСК или купившие строящееся жилье по переуступке – договору цессии.

С 2022 года для дольщиков начали действовать новые правила. Теперь срок минимального владения жильем отсчитывается не от даты регистрации собственности, а с даты полного внесения средств по ДДУ. Поскольку строительство длится годами, то нововведение дает дольщикам возможность перепродавать свои квартиры в более ранний срок, не оплачивая НДФЛ.

Льготы для семей с детьми

Родители, имеющие двух и более детей, включая усыновленных, освобождены от уплаты НДФЛ при продаже жилплощади до истечения наименьшего срока владения. Но только при условии, что в течение календарного года продажи или до 30 апреля следующего, они приобрели иную жилплощадь.

Правило касается семей, в которых есть несовершеннолетние или дети до 24 лет, обучающиеся на очном отделении. Оно распространяется и на долю в общей собственности.

Семьи не должны оплачивать НДФЛ в размере 13 % при одновременном соблюдении еще одного условия. Членам семьи в совокупности не должно принадлежать более 50 % иного жилья общим размером, превышающим размеры купленной недвижимости.

Как подсчитать сумму НДФЛ

Налог, который вам предстоит заплатить после продажи недвижимого имущества, с учетом стандартного вычета вычисляется по формуле:

НДФЛ = (ЦЕНА ПРОДАЖИ — 1 000 000) х 0,13

Суммой дохода не всегда является стоимость квартиры по договору отчуждения. За облагаемую налогом базу считают большую из двух величин:

- цена квартиры по договору;

- 70 % кадастровой оценки квартиры.

Принимается в расчет кадастровая цена на 1 января года, в котором была реализована недвижимость.

К примеру, собственник продает комнату за 1 млн. 200 тыс. руб., кадастровая цена которой равна 2 млн. руб. 70 % кадастровой оценки составляет:

2 000 000 х 0,7 = 1 400 000 руб.

Эта величина больше стоимости продажи. Тогда размер налога к оплате рассчитывается так:

(1 400 000 — 1 000 000) х 0,13 = 52 000 руб.

Вычет за счет расходов на изначальное приобретение жилья

В случае если приобретение жилья повлекло за собой расходы, налогом облагается исключительно прибыль от его перепродажи. Учитываются только подтвержденные документами расходы, которые были непосредственно связаны с покупкой этой недвижимости. Иногда такое решение оказывается более предпочтительным, чем использование имущественного вычета.

К примеру, собственник купил коттедж за 7 млн. руб. и через пару лет решил его продать за 8,7 млн. руб.

Налоговая ставка на проданное имущество будет рассчитываться так:

Доход: 8 700 000 — 7 000 000 = 1 700 000.

НДФЛ: 1 700 000 * 0,13 = 221 000.

Т.е. размер вырученного от продажи дохода считается равным 1 млн. 700 тыс. руб., а НДФЛ составит 221 тыс. руб.

В каких ситуациях налог с продажи не начисляется

В общем случае НДФЛ облагается доход, а не вырученная от продажи сумма. Налог не будет начислен, если:

- жилплощадь находится в собственности владельца более пяти лет;

- недвижимость изначально обошлась дороже, чем была продана;

- квартира реализована за ту же цену, что и покупалась.

Если ваш случай относится к указанным, то с большой вероятностью, вырученный от продажи жилья доход не будет облагаться НДФЛ.

Как снизить налог на продажу недвижимости

Если вы продали квартиру, то с позиции законодательства – получили доход. Если недвижимость продается до окончания минимального срока владения, то такая сделка облагается налогом для продавца. Однако нормативной базой предусмотрены льготы, с помощью которых можно снизить налоговую базу, которая считается прибылью от продажи.

Налогообложению подлежит не сумма, вырученная от отчуждения имущества, а лишь разница между доходами и расходами – например, ценой покупки и ценой продажи. На этот остаток начисляется НДФЛ по ставке 13 %.

НК РФ предусматривает применение вычета в нескольких вариациях. Чтобы воспользоваться некоторыми из них, расходы на приобретение квартиры должны быть документально подтверждены. Как правило, для подтверждения своих трат собственники представляют договор купли-продажи, выписки из банка, платежные поручения и т.д.

Стандартный вычет дает любому продавцу возможность снизить налоговую базу от продажи имущества на 1 млн. руб., независимо от количества проданных в этом календарном году объектов недвижимости.

Начисление НДФЛ с продажи квартиры в различных ситуациях

При исчислении налога с дохода могут быть особенности в методике расчета, определении периода владения имуществом, применении вычетов и пр. Рассмотрим правила исчисления НДФЛ от продажи недвижимости на примере конкретных случаев.

Налог с продажи наследственной квартиры

НК РФ предусмотрено, что при реализации унаследованной недвижимости оплачивается налог. В то же время владелец освобождается от его оплаты, если жилье являлось его собственностью более 3 лет.

Письмом Минфина РФ от 30.07.2020 № 03-04-05/66879 разъяснено, что в этот срок для наследников начинается с даты смерти наследодателя, независимо от периода, в течение которого недвижимость была зарегистрирована на собственника. В случае продажи унаследованной недвижимости ранее наименьшего срока гражданин имеет право на применение стандартного вычета на сумму 1 млн. руб.

Существует также правило, согласно которому наследник может воспользоваться налоговым вычетом за счет расходов на приобретение имущества, если наследодатель не использовал это право при жизни.

Налог с продажи подаренного имущества

Стоит отдельно отметить, что если жилплощадь принята в дар не от близкого родственника, то получение такого подарка облагается 13 %-ным НДФЛ. Если в договоре дарения не указана стоимость жилья, то налог рассчитывают, исходя из его кадастровой оценки. При продаже подаренной собственности ранее наименьшего срока владения можно применить налоговый вычет в размере денежной суммы, с которой уже ранее был уплачен НДФЛ. То есть НДФЛ при продаже такого жилища будет начислен исключительно на полученную разницу, если она будет положительной.

Налог с продажи ипотечной недвижимости

При продаже ипотечной собственности, полученной в наследство, налоговый вычет может быть предоставлен в отношении расходов на покрытие ипотечного займа (разъяснение Минфина РФ в письме от 02.08.2019 № 03-04-05/58466). Это же правило действует и в случае дарения недвижимости.

Налог с продажи долевой собственности

Отдельно стоит выделить случаи, когда наследнику передается не все имущество, а только доля в нем, и это лицо впоследствии выкупает остальную часть имущества. Ранее считалось, что минимальный период владения жильем, если в полную собственность оно было получено в результате покупки, составляет не 3 года, а 5 лет.

Письмом Минфина РФ от 25.07. 2023 № 03-04-07/69247 разъяснено, что срок минимального владения определяется на основании первичного права долевой собственности. Если наследник сначала получил часть квартиры по наследству (или в дар), а после этого приобрел оставшуюся часть за деньги, то минимальный срок владения для него равен трем годам. В случае если же сначала была возмездная сделка, то наименьший срок владения составит пять лет с момента регистрации первичного права собственности.

Если квартира принадлежала налогоплательщику более минимального срока, независимо от того, как менялся состав собственников и размера их долей, то доходы от продажи недвижимости не подлежат обложению налогом. При продаже собственности, доли в которой получены по разным основаниям и отличаются сроками владения, налогом облагается (или не облагается) вся сумма дохода. Возможность оплаты налога только с части дохода от продажи (с одной из долей) не предусматривается.

Платят ли пенсионеры налог на продажу квартиры

Выручка от продажи квартиры облагается НДФЛ в обязательном порядке и никак не зависит от статуса владельца квартиры. Пенсионеры не относятся к льготным категориям налогоплательщиков. Они оплачивают НДФЛ от продажи квартиры на общих основаниях. Однако пенсионеры имеют право на другие налоговые льготы. Например, при получении имущественного вычета по расходам на покупку жилья, работающие пенсионеры либо получающие иные доходы (кроме пенсии) могут вернуть внесенный НДФЛ сразу за 4 года.

Как применить вычет при подаче декларации

Имущественный вычет при реализации собственности может использоваться безграничное число раз. Однако существует лимит – допустимый размер вычета в одном налоговом периоде составляет 1 млн. руб. для недвижимости и 250 тыс. руб. для прочего имущества. За налоговый период принимают временной интервал, в течение которого формируется налоговая база для расчета размера налога к оплате.

Чтобы использовать свое право на имущественный вычет, налогоплательщик должен совершить следующие действия:

- По истечении налогового периода заполнить форму 3-НДФЛ;

- Подготовить копию договора на отчуждение имущества;

- Если используется вычет в сумме расходов на приобретение жилья, нужно сделать копии документов, в которых отражены эти траты (договор купли-продажи, кассовые чеки, банковские выписки и пр.);

- Предоставить декларацию, приложив к ней копии имеющихся документов, в ФНС.

Подать декларацию 3-НДФЛ с приложениями можно: через ЛК на сайте службы или посетив территориальное отделение ФНС по месту жительства.

Какие возможности для риелтора открывает ипотечная недвижимость?

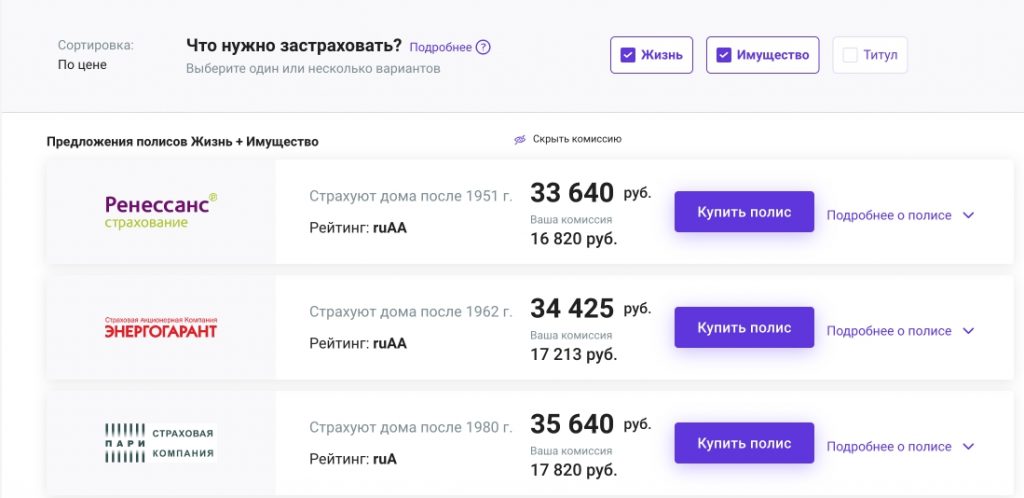

Клиенты риелтора при покупке недвижимости часто используют ипотечный займ. Жилье, приобретаемое по ипотеке, подлежит обязательному страхованию. Перед оформлением сделки купли-продажи риелторы могут предложить своим клиентам помощь в оформлении такой страховки.

Партнерская платформа Pampadu позволяет выбрать страхование ипотечной недвижимости среди предложений более чем от 30 страховых организаций и банков. Зарегистрировавшись на сайте Пампаду, вы сможете получать до 60 % комиссионных от цены каждого полиса.