Иногда владелец решает перепродать ипотечную квартиру – к примеру, чтобы приобрести жилье большей площади или в связи со сменой места жительства. Подобные сделки в практике риелтора – не редкость.

Сервис партнерских продаж Пампаду обобщил для вас информацию о сделках с ипотечной недвижимостью и подготовил краткий обзор по теме. Рассказываем обо всех решениях вопроса, как продать квартиру в ипотеке.

- Ограничения при продаже собственности, которая находится в ипотеке

- Продавец закрывает ипотеку собственными силами

- Покупатель передает собственнику деньги на погашение ипотеки

- Сделка по продаже ипотечной квартиры полностью курируется банком

- Какой из вариантов выбрать

- Одобрят ли сделку, если продавец задерживал ежемесячные платежи по ипотеке

- Хотите получать от риелторства больший доход?

Ограничения при продаже собственности, которая находится в ипотеке

Недвижимость, покупаемая в ипотеку, находится в залоге у банка до тех пор, пока кредит не будет полностью погашен. Информация об этом вносится в ЕГРН. Поэтому просто так реализовать ипотечную квартиру не получится. Найдя сведения об ипотеке, специалисты Росреестра откажут в регистрации перехода прав на имущество новому собственнику.

Ипотечную недвижимость можно продать двумя способами:

- Снять обременение перед продажей собственности. Для проведения сделок с недвижимостью нужно сначала полностью закрыть долг по ипотечному кредиту. После этого банк предоставляет владельцу документы для снятия обременения или сам передает необходимые сведения в Росреестр, чтобы запись о том, что собственность находится в ипотеке, была удалена.

- Заручиться согласием банка на продажу. Положительный исход такого варианта маловероятен, поскольку банку придется пойти на некоторый риск.

Существует несколько вариантов решения вопроса, как снять обременение с имущества и продать квартиру. Рассмотрим их подробнее.

Продавец закрывает ипотеку собственными силами

В этом случае продавец должен сам изыскать средства, чтобы погасить ипотеку. Он может взять кредит на потребительские нужды, воспользоваться собственными денежными накоплениями, продать иное имущество, одолжить деньги у родственников или бизнес-партнеров.

Это наиболее предпочтительный вариант для всех сторон сделки – продавца, покупателя и банка. При таком решении вопроса владелец жилья может рассчитывать на то, что стоимость его квартиры будет соответствовать рыночному спросу. Ведь имущество уже не будет обременено. Покупатель, в свою очередь, будет нести меньше рисков при заключении сделки.

Покупатель передает собственнику деньги на погашение ипотеки

Покупатель может предоставить денежные средства владельцу, чтобы тот смог закрыть ипотечный кредит. Обычно деньги передают с предоставлением письменного обязательства – под расписку или опираясь на положения предварительного договора купли-продажи.

После закрытия ипотечного кредита банк снимет с квартиры обременение. Затем продавец и покупатель подписывают основной договор купли-продажи, согласно которому право собственности переходит новому владельцу.

Этот вариант – рискованный для покупателя, но удобный с точки зрения продавца. Поэтому покупатель должен постараться минимизировать для себя риски, тщательно проверив собственника и предмет сделки. Нужно убедиться, что владелец не планирует потратить деньги, переданные покупателем для погашения кредита, на другие цели. Также нужно учесть, что собственник может в любой момент передумать и отказаться от сделки.

Этих рисков позволяет избежать заключение преддоговора, в котором детально описываются права и обязательства сторон, а также взаимная ответственность за неисполнение взятых на себя обязанностей.

Если новый собственник останется от сделки в плюсе, значит она того стоит. Покупателю нужно внимательно изучить полный комплект документов на недвижимость. Для этого стоит обратиться за помощью к юристу. Чтобы дополнительно обезопасить себя, можно лично сопровождать продавца во время передачи денежных средств банку.

Сделка по продаже ипотечной квартиры полностью курируется банком

Это наиболее надежный способ. При таком решении вопроса ипотечная квартира продается с согласия банка, который сам занимается сделкой от начала и до конца. Такая операция не только менее рискованная, но даже выгодная и для покупателя, и для продавца. Различают два вида подобных сделок.

В первом случае новый покупатель оформляет кредит в том же банке, что и предыдущий, и таким образом рассчитывается с продавцом квартиры. Банк фиксирует движение денежных средств по сделке и обеспечивает оформление перехода права собственности на объект к новому покупателю. А продавец, в свою очередь, погашает открытый на него ипотечный кредит.

Второй вариант предусматривает переоформление кредита на иное лицо. Тогда новый покупатель становится не просто собственником квартиры, но и заемщиком по ипотеке от банка. То есть проводят процедуру переоформления ипотеки с участием трех сторон сделки: продавца, который ранее выступал в роли покупателя, банка и нового покупателя имущества. Предмет залога переходит к новому собственнику.

Если банк согласен на продажу квартиры без погашения кредита, то все действующие по ипотеке условия сохраняются для нового покупателя – процент и срок по кредиту, ежемесячный платеж, остаток задолженности.

Шансы на согласие банковской организации выше, если покупка залоговой недвижимости проходит в том же городе, где была оформлена ипотека.

Какой из вариантов выбрать

Прежде, чем выбрать один из перечисленных способов заключения сделки, продавец и покупатель должны уведомить о своих намерениях банковскую организацию. Иначе переход прав собственности не будет зарегистрирован.

Не стоит опасаться подобных сделок – наоборот, это шанс для риелтора показать свои знания. Он должен проверить документы, проинформировать своего клиента о рисках и предложить оптимальный способ решения вопроса. Важно, чтобы агент по недвижимости говорил с сотрудниками банка на одном языке – это упростит коммуникацию и ускорит процесс оформления сделки.

Одобрят ли сделку, если продавец задерживал ежемесячные платежи по ипотеке

Причины, которые вынуждают собственника продать квартиру, могут быть различными. Средний срок ипотеки в 2022 году, по данным Центробанка, превышает 24 года. За такой длительный период у заемщика может измениться уровень дохода или возникнуть непредвиденные жизненные проблемы.

Независимо от причины продажи, банк обязательно проверит собственника и его кредитную историю. Проверен будет и объект недвижимости. Если платежи стали для заемщика неподъемными, то кредитная организация будет даже заинтересована в переоформлении ипотеки на другого человека. Окончательное решение всегда остается за банком.

Хотите получать от риелторства больший доход?

Тогда рассмотрите преимущества сервиса Pampadu – площадки для размещения офферов партнерского маркетинга. Участие в нашей программе доступно для каждого, независимо от юридического статуса и опыта в продажах.

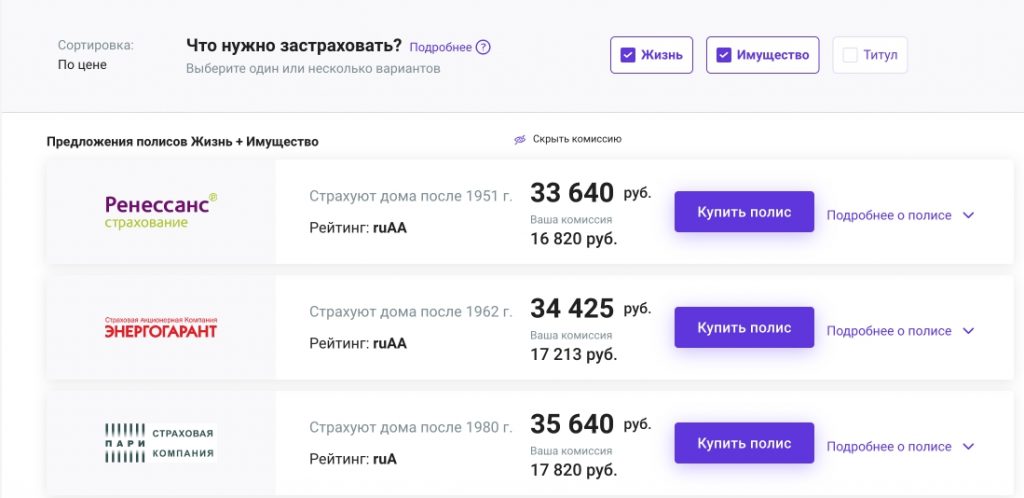

Ипотека иногда становится единственной возможностью человека улучшить свои жилищные условия. Страхование имущества на весь период кредита – обязательное требование закона «Об ипотеке». Оно защищает от возможных рисков и банк, и заемщика.

А для риелтора это возможность предложить клиенту свою помощь в оформлении страхового полиса. Дополнительно вы можете порекомендовать заемщику застраховать свою жизнь и здоровье, чтобы обезопасить от непредвиденных случаев себя и свою семью.

Зарегистрировавшись на нашем сайте в качестве партнера, вы сможете гарантированно получать комиссионное вознаграждение за каждый оформленный полис – до 60 % от его стоимости. Совмещая риелторскую деятельность с участием в нашей программе, можно увеличить свой заработок в 2-3 раза!